(原标题:广东宏大回应“高溢价”收购:雪峰科技目前估值在偏低位置,购买控股权会有适当溢价)

7月2日晚,广东宏大与雪峰科技双双公告,广东宏大拟以22.06亿元收购雪峰科技21%股份。交易完成后,广东宏大成为雪峰科技的控股股东。

广东宏大公告称,本次交易标的股份价格拟定为22.06亿元,对应雪峰科技每股转让价格为9.80元。本次交易预计构成重大资产重组。本次交易符合公司战略,有利于扩大和巩固公司在新疆的战略布局。

雪峰科技7月2日收盘价仅6.02元/股,广东宏大收购雪峰科技每股价格9.80元/股,明显高于雪峰科技二级市场价格。

对此次收购,两家公司今日股价出现明显背离。雪峰科技开盘后即“一字板”涨停,收盘时报6.82元/股,广东宏大则高开低走,收盘时跌2.55%。

对于市场关注广东宏大“高溢价”收购雪峰科技一事,南方财经全媒体记者以投资人身份联系了广东宏大投资者关系部门,相关人士称,“这个要分两部分看,我们肯定会看整体估值,双方都会协商,雪峰(科技)目前整体估值应该在偏低的位置;同时,我们会看两块业务整体行业的PE,大概会算一个估值。另外,购买的是控股权,市场上一般控股权(收购)都会有适当的溢价”。

值得注意的是,这起“A吃A”的行业并购中,广东宏大与雪峰科技背后均为地方国资。省级国资上市公司跨省(区市)并购其他省(区市)的国资上市平台,这种情况较为罕见。

本次交易前,雪峰科技控股股东为新疆农牧投,实际控制人为新疆国资委;本次交易后,雪峰科技控股股东将变更为广东宏大,实际控制人变更为广东省环保集团有限公司,后者为广东省属国资企业。

广东宏大和雪峰科技的主营业务中都包含民爆业务。

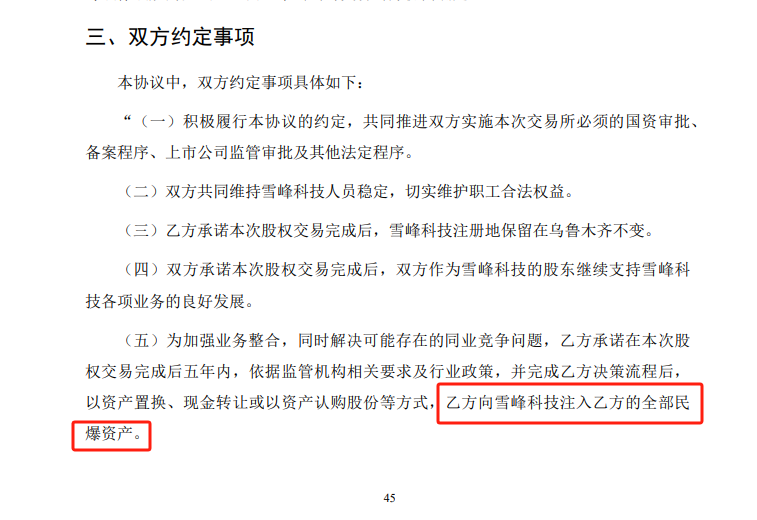

有关公告提到,为加强业务整合,同时解决可能存在的同业竞争问题,广东宏大承诺,在本次股权交易完成后五年内,依据监管机构相关要求及行业政策,并完成决策流程后,以资产置换、现金转让或以资产认购股份等方式,向雪峰科技注入其全部民爆资产。

有关公告提到,为加强业务整合,同时解决可能存在的同业竞争问题,广东宏大承诺,在本次股权交易完成后五年内,依据监管机构相关要求及行业政策,并完成决策流程后,以资产置换、现金转让或以资产认购股份等方式,向雪峰科技注入其全部民爆资产。

(本文内容不构成任何投资建议,亦不代表平台观点,请投资人独立判断和决策。)